未成工事支出金とは?

「未成工事支出金」という言葉を聞いたことはあるでしょうか?

建設業や工事業の経理に携わっておられる方であれば、日常的によく使う言葉だと思いますが、簿記的には製造業における「仕掛品」に該当します。

工業製品などを制作する製造業では製造工程の途中で決算を迎えることが当たり前にありますが、それら製造途中のものは「仕掛品」として期末の棚卸資産に計上することになります。同様に、工期の長い工事などでは、材料や外注費などを投下して着手した工事が決算時点で完成していなければ、「未成工事支出金」として仕掛品と同様に棚卸資産に計上する必要があります。

法人税や所得税と消費税の関係

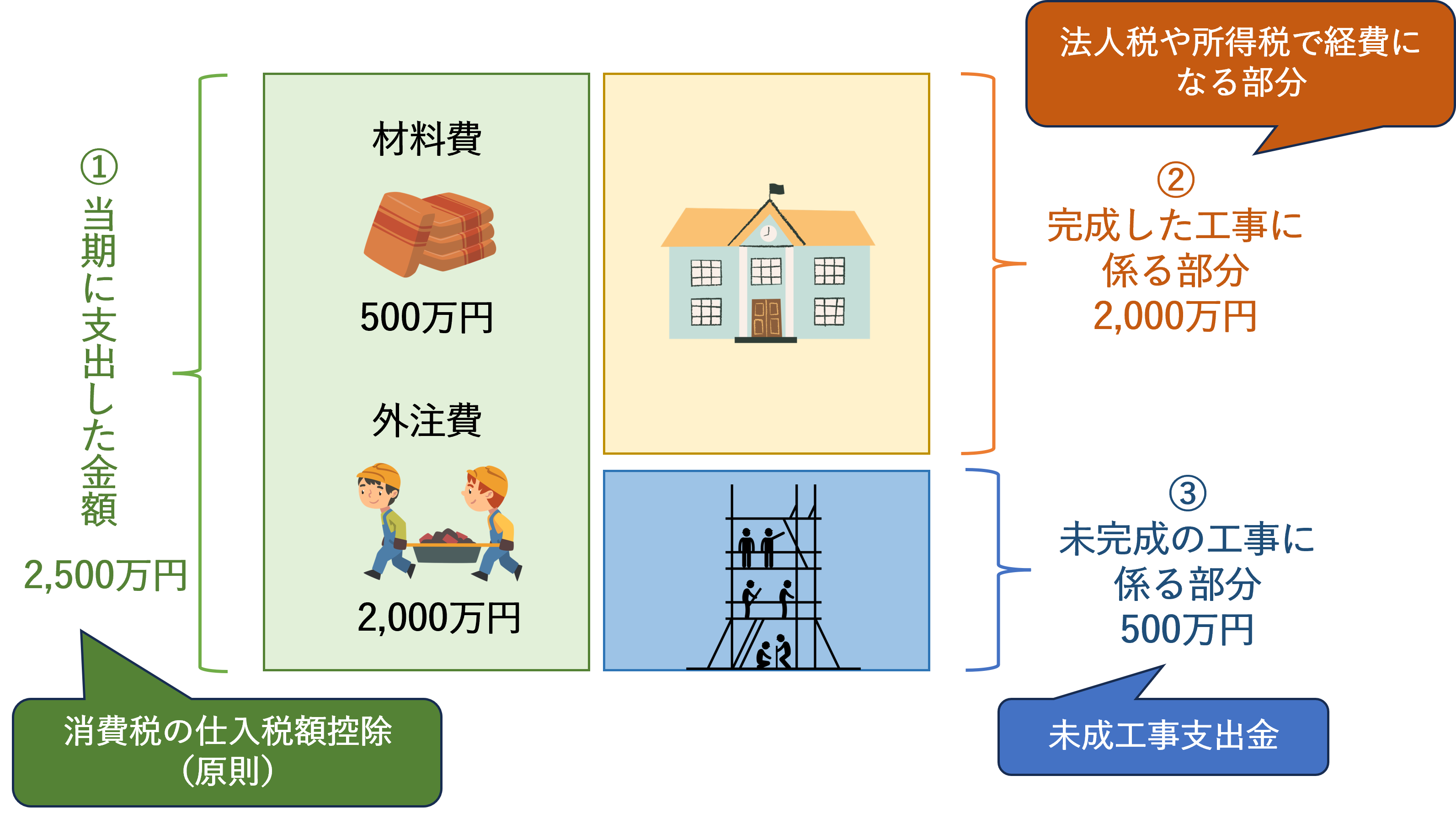

当期における支出額と工事原価および未成工事支出金について、具体的な数字を元に、法人税や所得税、消費税がどうなるのか見てみましょう。

上図において、法人税や所得税の計算上経費(工事原価)にできるのは、①の「当期に支出した金額 2,500万円」ではなく、当期中に完成した工事に対応する部分の材料費や外注費である②の金額2,000万円となります。

既にお金を払って工事に着手していても、完成しなければ経費に計上することはできないため、「まだ完成していない」工事、つまり「未成」工事支出金として経費ではなく資産として計上する必要があります。この未成工事支出金は、翌期以降工事が完成すればその時点で工事原価に計上することができます。

一方消費税においては、工事全体の完成時期とは関係なく、材料の購入や外注先への発注といった個々の取引ごとに判定し、それぞれの取引が当期中に完了していれば仕入税額控除の対象となります。したがって材料などは納品されたらその時点で完了となりますし、外注費については下請外注先がそれぞれの持場を完成させたら、その時点で役務提供が完了となります。

ただし例外として、当期に支出した材料費や外注費を未成工事支出金として経理し、それらを工事完成時に工事原価に振り替えた際、その課税期間の課税仕入れとして毎期継続して処理している場合には、完成引き渡しの日の属する課税期間に仕入税額控除をしても良いとされています。

税務調査では

建設業や工事業、設備業を営まれている方は、税務調査に入られた場合、100%この論点をチェックされると思っておいて間違いないでしょう。未成工事支出金の計上漏れが発覚した場合、法人税や所得税だけでなく、消費税の課税漏れも指摘できるという、調査官にとって非常に美味しい指摘項目となります。節税になると思って期末に大量の材料を仕入れたり、前倒しで下請業者に発注しても、調査官は決して見逃してくれませんので、十分注意していただきたいと思います。