定額減税とは

令和6年度税制改正において、令和6年分の所得税から3万円、令和6年分の個人住民税から1万円の定額減税を行うことが正式に決定されましたが、実際の経理事務においてどのように処理すればよいのでしょうか?

なお、定額減税の詳細については、以下の関連記事を参照してください。

給与所得者に係る定額減税の経理事務手続き

さて、実際にこの定額減税の処理を誰が行うのかというと、各法人・事業所の経理事務担当者です。

「そんなご無体な」という声が聞こえてきそうですが、令和6年度の経理担当者は、「インボイス制度」「電子帳簿保存法」に加え、「全従業員の定額減税に係る源泉事務」という業務が伸し掛かることになります。政府はこの定額減税によりGDPを+0.19%押し上げると試算していますが、事務コストの増加分で帳消しになってしまうのではないでしょうか?

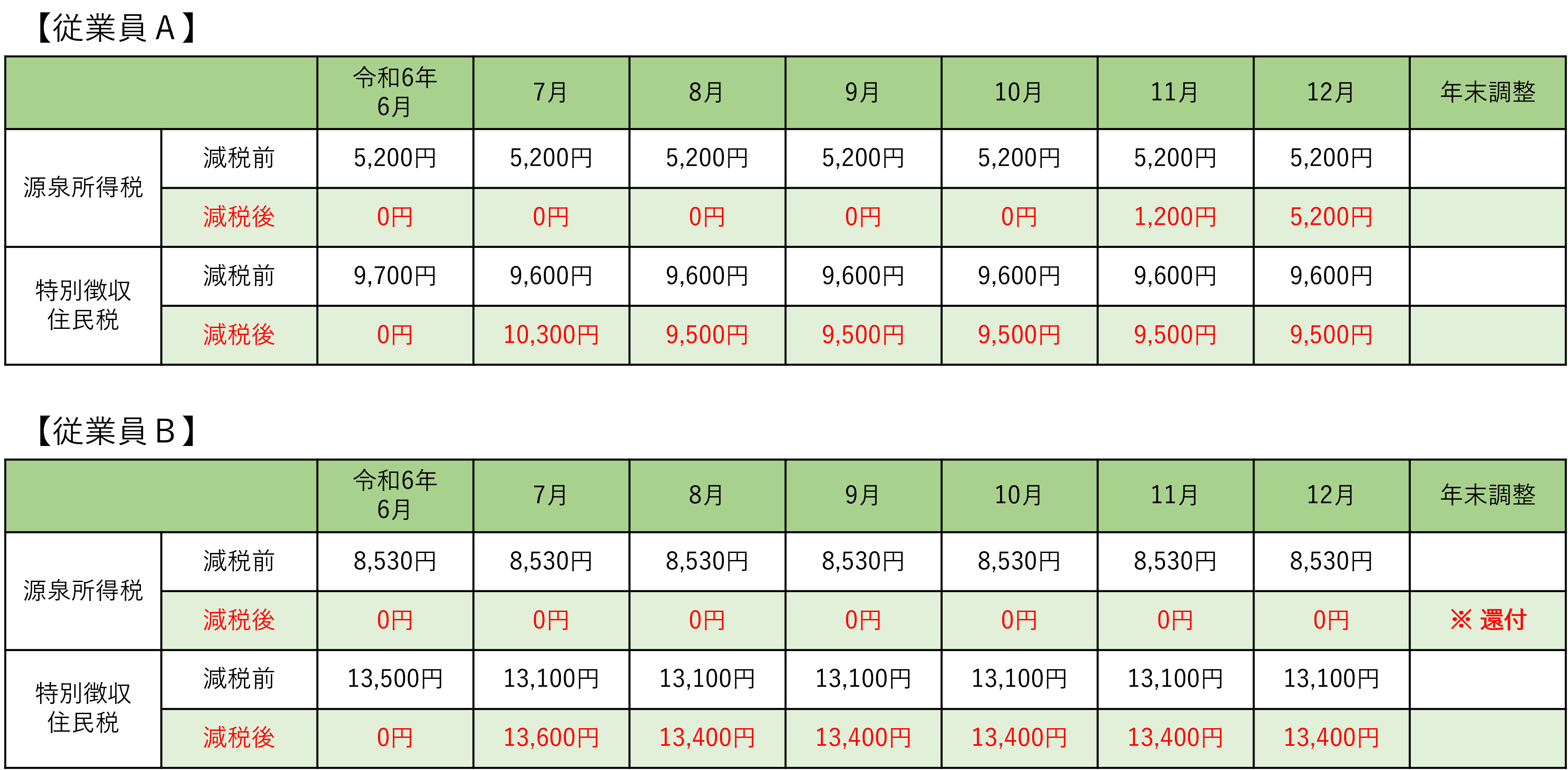

まず所得税の定額減税ですが、従業員ごとに異なる毎月の源泉所得税額から控除することになるため、役員報酬のように毎月の源泉所得税額が多い方については1回で減税分の処理が完了しますが、支給額が少ない従業員は当然1回で完了するわけもなく、「Aさんは8月で控除完了、Bさんは10月時点で控除残高が…」などと、数カ月に渡って定額減税の控除残高を確認・管理することになります。

なお、中途採用や退職者が出た場合、どのように処理するのかは現時点では不明です。

具体例

- 給与支給額:25万円(年収300万円)

- 社会保険料:38,407円(月額)

- 生命保険料控除:なし

- 配偶者・扶養親族なし

- 定額減税:所得税3万円・住民税1万円

- 給与支給額:50万円(年収600万円)

- 社会保険料:78,525円(月額)

- 生命保険料控除:12万円

- 控除対象配偶者・特定扶養親族2人あり

- 定額減税:所得税3万円✕4人=12万円・住民税1万円✕4人=4万円

従業員Aは入社してあまり年数の経っていない独身の従業員、従業員Bは専業主婦と大学生の子供が2人いて、生命保険もしっかり掛けている中堅従業員のイメージです。

従業員Aの源泉所得税については、6月分給与に係る徴収税額から定額減税分(3万円)を充てていくため、6月~10月分までは源泉徴収する所得税額がゼロとなります。11月分で残りの4千円を充当すると、3万円の定額減税が全て完了します。

また住民税については少し複雑で、まずは特別徴収が開始される6月分を徴収額ゼロにします。そして本来1年間に支払うべき住民税額から住民税の定額減税額である1万円を控除し、控除後の金額を11等分し、7月以降11ヶ月に渡って特別徴収します。

11等分にすると当然円未満の端数が生じることがありますが、住民税の原則的な計算方法に基づくと、まずは「税額全体を11等分し、百円未満を切り捨てた金額」が毎月の徴収額となります。そして「税額全体から百円未満を切り捨てた徴収額✕10ヶ月分を控除した金額」を7月に徴収することになると思われますが、正確な計算方法については現時点で明らかになっておりません。

一方従業員Bについては、令和6年中に所得税の定額減税分(12万円)を控除することができませんが、これを令和7年分の給与に繰り越すことはせずに、令和6年分の年末調整で精算し、還付等を行うことになります。