消費税の免税事業者が、インボイス登録を機に課税事業者になった場合

令和5年10月1にから開始するインボイス制度ですが、インボイス番号の登録申請をするためには消費税の課税事業者にならないといけないため、多くの免税事業者は、この登録申請を行うかどうかで悩まれていると思います。

令和5年10月1日から3年間は、インボイスの登録をしていない事業者からの仕入等であっても、経過措置として80%相当額の仕入税額控除ができるため、取引先からインボイスの登録を強要されることも少ないかもしれません。

しかし、様々な事情でインボイスの登録を行い、同時に消費税の課税事業者になった場合には、気をつけなくてはならない様々な問題が発生します。

以下の内容は、消費税の原則課税を行う方に向けたものです。課税事業者になる際に、「消費税簡易課税制度選択届出書」を提出して簡易課税を選択された方、及び「インボイス発行事業者となる小規模事業者に対する負担軽減措置(いわゆる2割特例)」の適用を受ける方には関係のないものとなります。

免税事業者であった期間に仕入れた商品在庫の取り扱い

話をわかりやすくするために、今日が令和5年10月20日と仮定します。そして、今日販売した商品がいつ頃仕入れたものか考えてみたいと思います。

10月に仕入れてすぐに売れたものもあるでしょうし、先月9月に仕入れたもの、もしかしたら1年前に仕入れてずっと売れなかった商品かもしれません。

消費税のことを考えなくても良かった免税事業者の頃は意識したことはなかったかもしれませんが、あなたが販売した商品には消費税がかかっています。言い換えると、この商品を購入されたお客様が負担した消費税をお預かりしているんですね。

令和5年10月1日に課税事業者となった以降は、このお預かりした消費税を、購入者に代わって国に納める義務が生じます。ですがよく考えると、あなた自身もこの商品を仕入れる際に同様に消費税を販売者にお支払いしているはずです。

最終的に、売上時に預かった消費税から仕入時に支払った消費税を差し引いて国に納めるのですが、この仕入時に支払った消費税を差し引くことを「仕入税額控除」と言います。

このように、消費税を預かったり差し引いたりという行為は課税事業者だから必要になるのであって、免税事業者であった期間に仕入れた商品が、課税事業者となった今日(令和5年10月20日)に売れた場合、消費税の対応関係がおかしなことになってしまいます。

商品在庫に係る消費税額の調整

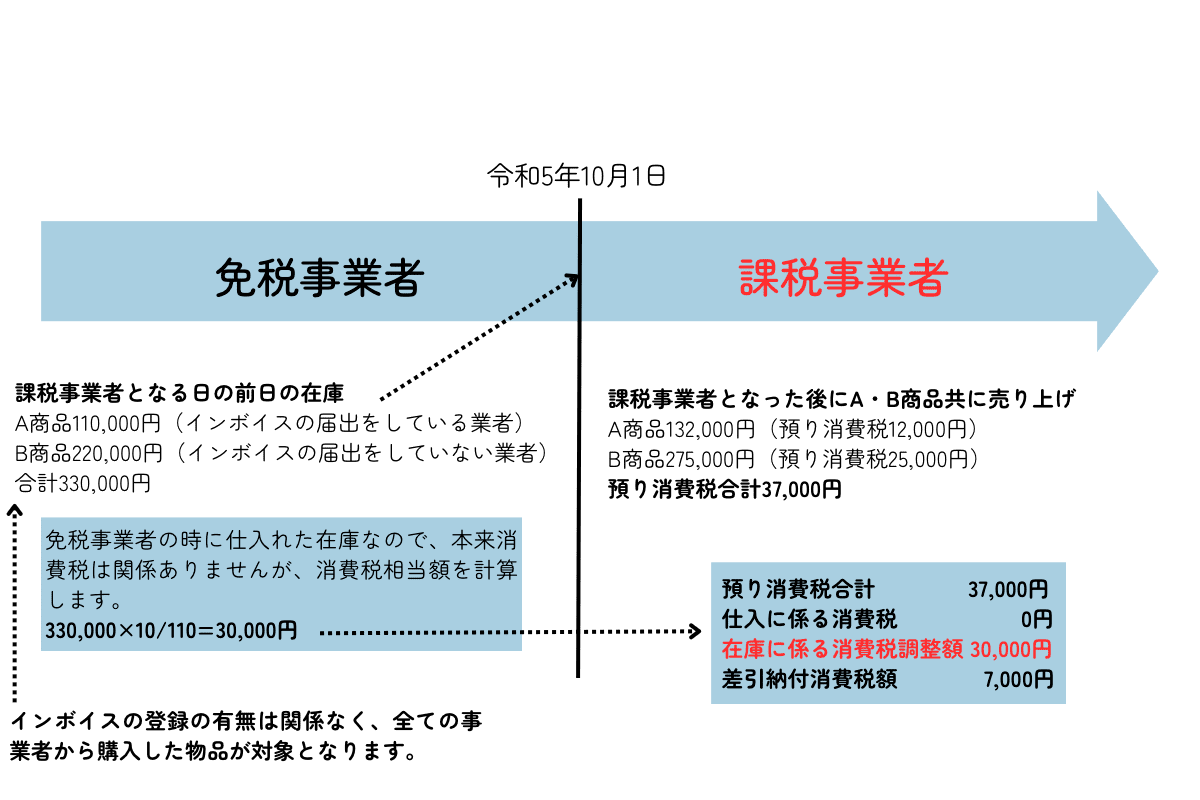

文章だけではわかりにくいので、数字を例に説明します。

- 会計期間(令和5年1月1日~12月31日)

- 免税事業者⇒令和5年10月1日より課税事業者

この例では、免税事業者のときに仕入れた商品A・Bが、課税事業者になってから共に売れたという設定になっています。売り上げたときには課税事業者ですので、お客様から消費税37,000円をお預かりしますが、売り上げた商品自体は免税のときに仕入れたものなので、仕入税額控除できないことになり、37,000円全額納付しなければならないことになってしまいます。これでは納得できないですよね。

消費税法には、免税事業者が課税事業者になった場合、免税のときに仕入れた商品が期末在庫として残っている場合には、課税事業者となって販売したときに、仕入税額控除をしてもいいですよ、と規定されています。

今回、インボイス制度の実施に当たり、会計期間の途中で課税事業者になったときでも、この消費税の規定を適用できるように改正されました。

令和5年9月30日にすべきこと

このように、インボイス制度の適用申請をすることで、免税事業者から課税事業者になる方については、絶対にやらなければならないことがあります。

それは、令和5年9月30日時点での正確な在庫を計算すること。

要は、決算や確定申告のときに行う棚卸を、9月30日にも行うということです。

「面倒くさいなぁ」などと思ってはいけません。これを怠ると、「在庫金額×10/110」相当額の消費税が増えてしまうことになるので、必ず行うようにしてください。