電子マネーと経理事務

みなさんは電子マネーを利用されてますでしょうか?出始めの頃はポイントアップなどの特典も多かったので、私も以前はよく利用しておりました。

しかし、現在は「モバイルSuica」しか使っておりません。理由は色々あるのですが、そのなかでも、日々の支払はすべてクレジットカードに集約していることと、乗車経路などを記録してくれるため、日報に細かく記載する手間が省けるというのが大きいかもしれません。

また電子マネーは経理処理的に少々面倒な部分もありますので、あれもこれも電子マネーで、とはお客様にお勧めしにくいのが現状です。

モバイルSuica

京都で交通系の電子マネーを利用する場合、西日本エリアを代表する「ICOCA」と「PiTaPa」がまずは選択肢に挙がってきます。イメージとしては、ICOCAがJR西日本、PiTaPaが関西私鉄・バスといった感じでしょうか。

スマホに対応する以前は私もこれら2社のカードを所有しておりましたが、スマホ対応した後、Suicaのモバイル版がICOCAとPiTaPaの両エリアをカバーできるようになったことから(エリアまたがりの移動は不可)、以後はモバイルSuica一つで運用しています。

このあたりの詳細は他に譲るとして、モバイルSuicaを利用した際の経理処理や注意点などについてお話します。

旅費交通費の精算

通常、電車の切符などは改札機に回収され、領収証などが自動発行されることはありません。このような場合、法人税や所得税においては、利用日や利用区間などの情報を把握できる限り、領収証がなくとも経費として計上しても問題ないとされているため、年月日、訪問先、乗車区間、運賃などを記載した出金伝票を作成し、記帳・保存すれは大丈夫です。

とはいえこの旅費交通費の精算については、会社で申請された経験がある方はおわかりかと思いますが、乗車区間と運賃などをYahoo!の路線情報等で調べたりと、かなり面倒くさいですよね。

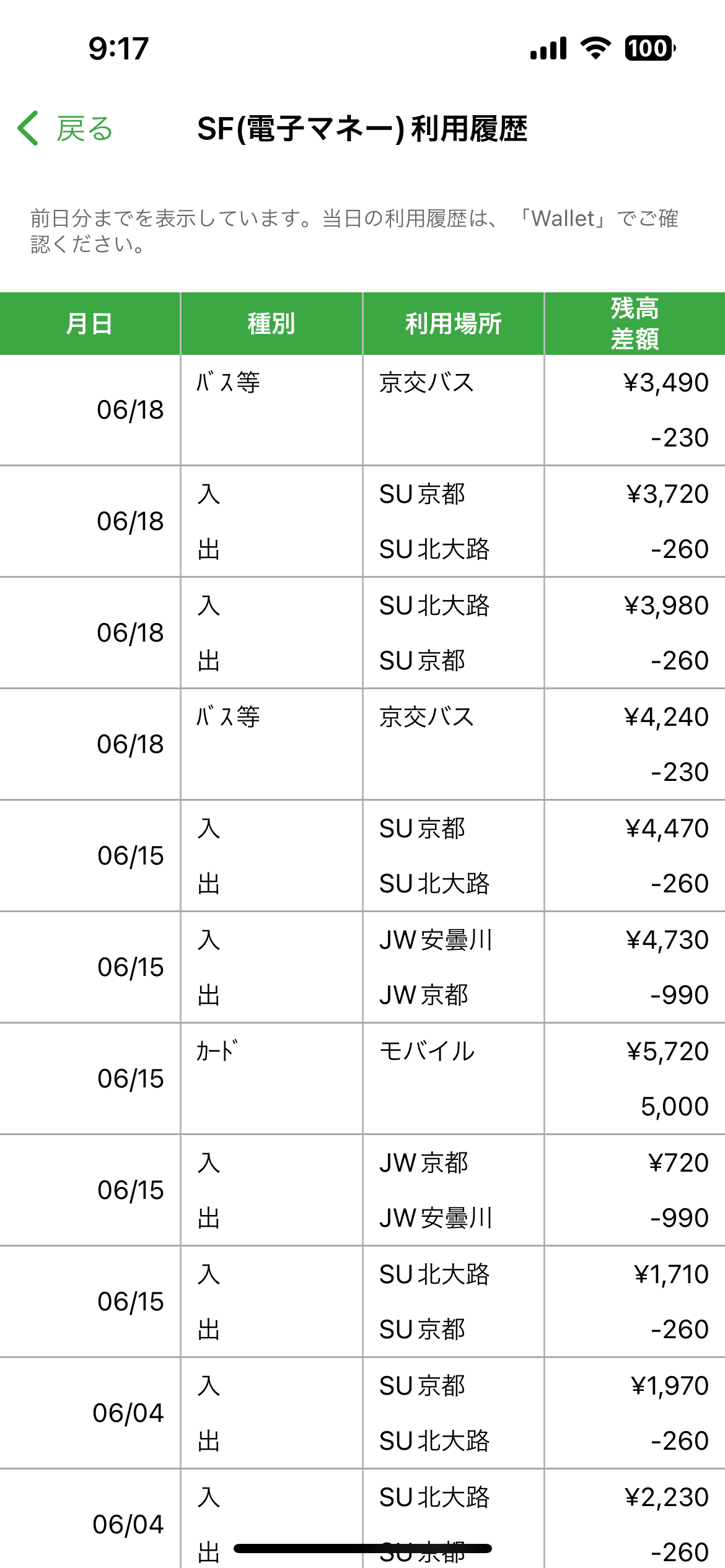

モバイルSuicaを導入すると、下記のように乗車区間や運賃などがアプリの利用履歴として残るため、あとから調べる手間が省け、精算事務が随分と楽になります。

モバイルSuica利用履歴(iPhone版)

さらなる業務効率化を図るなら

マネーフォワードやfreeeといったクラウド会計ソフトをお使いであれば、このモバイルSuicaの情報を自動連携することで、さらなる業務の効率化を図ることができます。

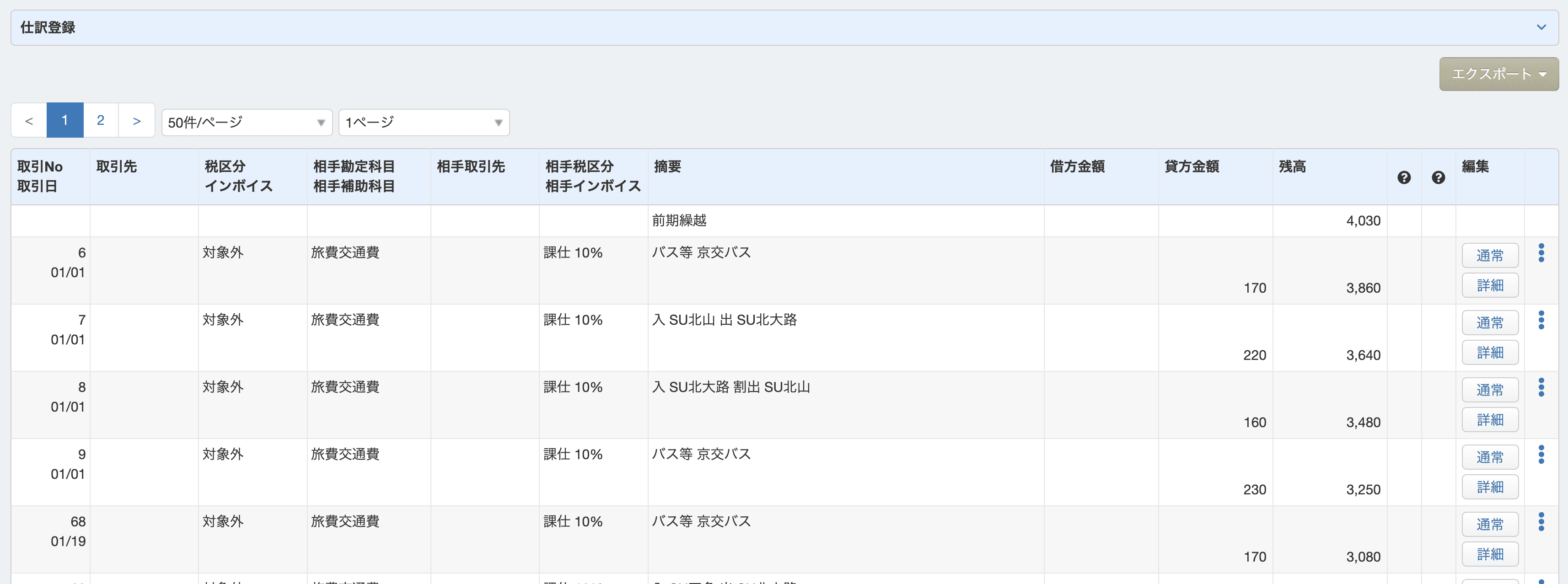

下図はマネーフォワードクラウド会計に自動連携させた場合の仕訳例ですが、前述の乗車履歴等がそのまま仕訳されているのがおわかりでしょうか?

日々の業務で電車等に乗車する範囲は、大体決まっていると思うので、マネーフォワード側で一度記憶させた乗車経路については、2度目以降の処理は「登録」ボタンをクリックするだけになります。

なんとも便利ですね。

どうしても領収証が必要な場合

とはいえ、プロジェクトの精算や助成金申請など、どうしても領収証が必要になった場合、どうすればよいのでしょうか?

この問題についても、モバイルSuicaを利用すれば、こちらから「会員ログイン」することで、「ご利用明細書(領収書)、払戻計算書」から領収証をPDFで表示・印刷することができます。

経理処理上の留意点

モバイルSuicaに現金を「チャージ」した場合

モバイルSuicaに現金をチャージした段階では、単に現金や普通預金からチャージ分を取り分けて保管している状態なので、「旅費交通費」などの経費として処理してはいけません。

この場合に使用する勘定科目は、「預け金」「仮払金」「前払金」といった貸借対照表の流動資産の中の仮勘定的な扱いになります。

【例】現金5,000円をモバイルSuicaにチャージした。

(借方)預け金5,000円 /(貸方)現金等5,000円

モバイルSuicaを使って乗車した場合

電車やバスなど実際に交通機関を利用した段階で経費として処理することができます。

【例】得意先訪問のため地下鉄230円をモバイルSuicaで支払った

(借方)旅費交通費230円 /(貸方)預け金230円

モバイルSuicaで「物品」を購入した場合

モバイルSuicaは交通機関だけでなく、駅のコンビニ等で物品を購入することもできます。この場合、先の仕訳の「旅費交通費」部分を「消耗品費」など正しい勘定科目に読み替えて経理処理していただいて問題ありません。

ただし、可能であれば、モバイルSuicaの利用は「公共交通機関」に留めておいたほうが良いと思います。そもそも旅費交通費の精算と経理処理を効率化させることが目的であるため、「コンビニでおにぎりを買った・軽減税率8%だ」といった余計な情報を混在させると、この本来の目的が損なわれてしまうからです。

インボイス制度との関係

定期券を購入する際、金額が3万円以上となると、昨日の記事に記載した「公共交通機関特例」の対象にならないため、インボイスが必要になります。有人窓口であればその場で簡易インボイスの交付を受けることができますが、モバイルSuicaで定期券を購入する場合、券面金額にかかわらず、モバイルSuica会員メニューサイトから電子簡易インボイスとして、利用明細書(領収書)が交付されることになります。

また、Suicaへのチャージについては、消費税法上、消費税が課税されない不課税取引に当たるため、インボイス対応は行われませんが、今後自動券売機でSuicaチャージを行った場合は、その領収書に不課税である旨が記載されます。インボイス制度では税率ごとに区分した消費税額等の記載が必要となり、Suicaへのチャージと他の取引が混在した領収書の交付が想定されるため、Suicaへのチャージについては不課税である旨を領収書に明示する必要が生じたようです。

最後に

インボイス制度の開始や電子帳簿保存法の一部義務化により、これまで以上にクラウド会計を活用した各種データの直接連携の重要性が増してきました。

弊所では、クラウド会計への移行サポートを積極的に行っておりますので、少しでも不安に感じられる方については、できるだけ早くご相談いただけたらと思います。