経営セーフティ共済(中小企業倒産防止共済)とは?

中小企業倒産防止共済とは、継続して1年以上事業を行っている一定規模以下の中小企業者を対象に、取引先事業者が倒産した際に、連鎖倒産や経営難に陥ることを防ぐための制度です。

もしも取引先が倒産した場合には、無担保・無保証人で掛金の最高10倍(上限8,000万円)まで借入れすることができる上に、その掛金(月額5千円~20万円)は全額損金または必要経費に計上することができます。

企業の節税対策によく用いられる経営セーフティ共済ですが、法人・個人ともに利用することが可能で、比較的短期間(40ヶ月以上)に解約しても100%の返戻率で戻ってくるので、役員の退職金対策などにも活用することができます。

経営セーフティ共済を経費計上するために必要な書類

経営セーフティ共済の掛金を経費に計上する根拠となる法律は、租税特別措置法第66条の11に規定されています。

第六十六条の十一 法人が、各事業年度において、長期間にわたって使用され、又は運用される基金又は信託財産に係る負担金又は掛金で次に掲げるものを支出した場合には、その支出した金額は、当該事業年度の所得の金額の計算上、損金の額に算入する。

~(省略)~

二 独立行政法人中小企業基盤整備機構が行う中小企業倒産防止共済法の規定による中小企業倒産防止共済事業に係る基金に充てるための同法第二条第二項に規定する共済契約に係る掛金

~(省略)~

2 前項の規定は、確定申告書等に同項に規定する金額の損金算入に関する明細書の添付がない場合には、適用しない。ただし、当該添付がない確定申告書等の提出があった場合においても、その添付がなかったことにつき税務署長がやむを得ない事情があると認める場合において、当該明細書の提出があったときは、この限りでない。

ここで注目していただきたいのは、経費計上するためには「明細書の添付」が必ず必要になるという点です。

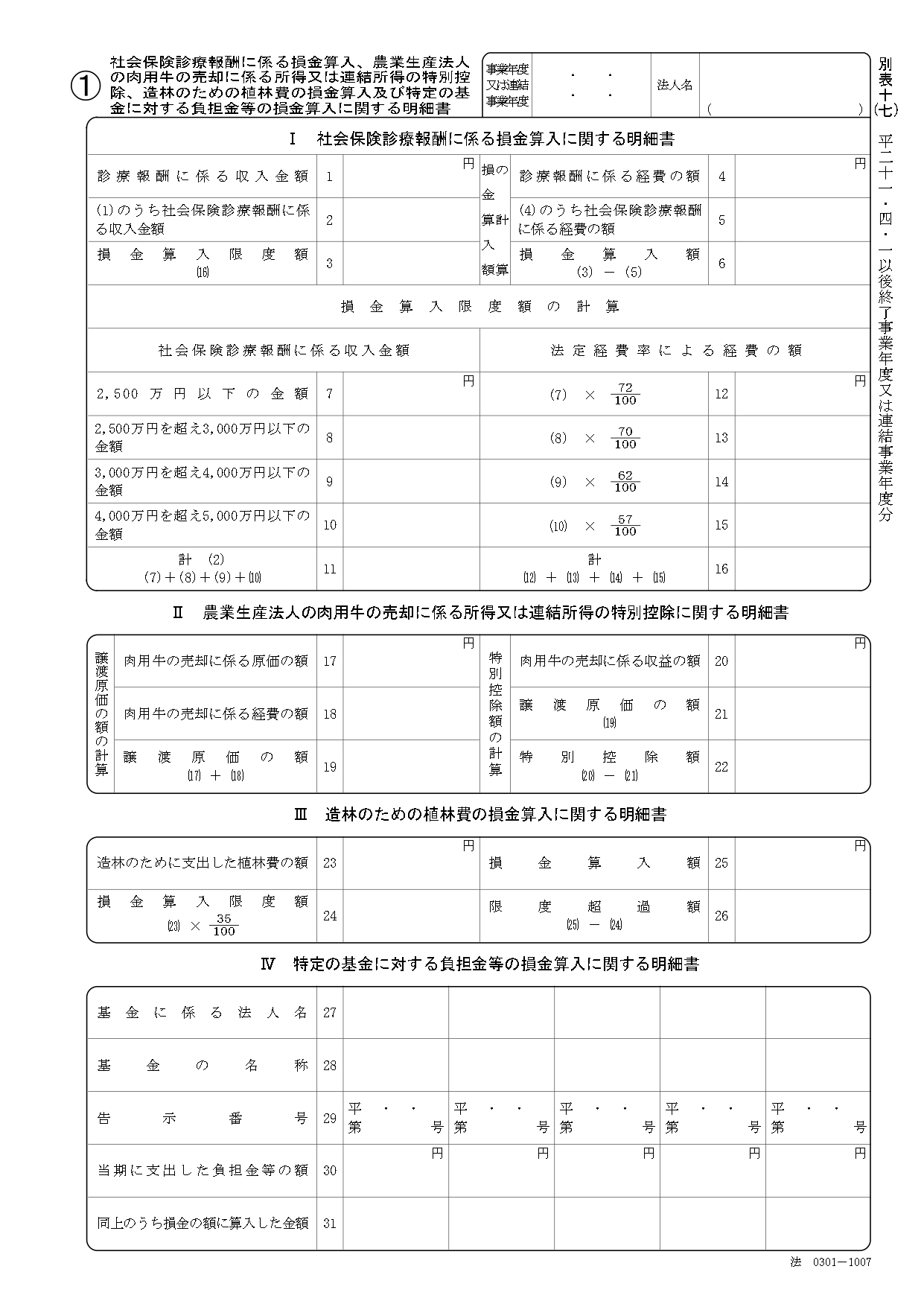

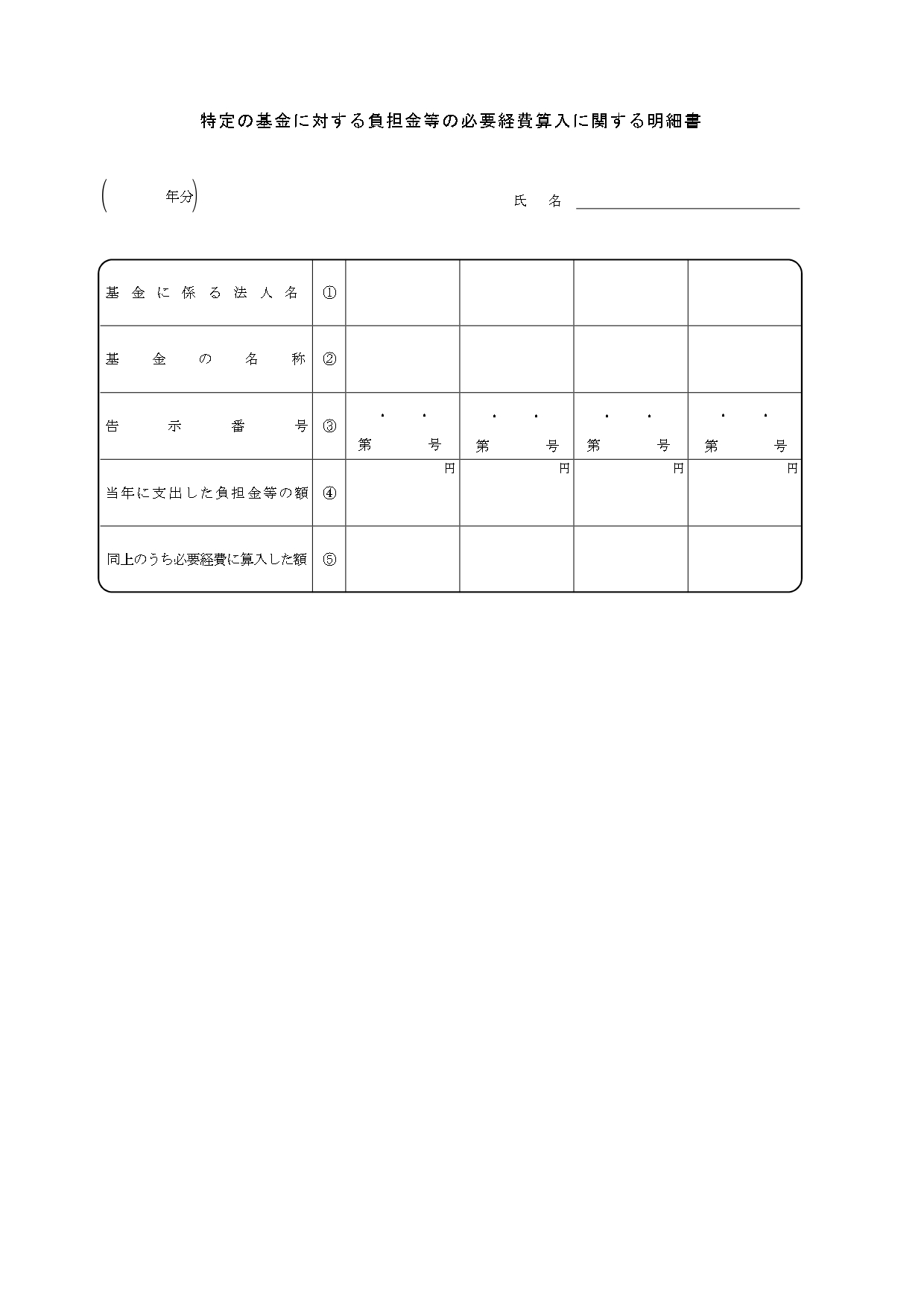

明細書というのは、法人であれば「別表十(七)特定の基金に対する負担金等の損金算入に関する明細書」、個人であれば「特定の基金に対する負担金等の必要経費算入に関する明細書」がこれに該当します。

別表十(七)特定の基金に対する負担金等の損金算入に関する明細書

特定の基金に対する負担金等の必要経費算入に関する明細書

租税特別措置法とは、法人税や所得税といった国税に関する特例措置を定めた法律で、期間を限定して、これらの本法より優先して適用されるものとなります。そのため、適用に当たっては条件が細かく規定されており、確定申告の際には必ず適用を受ける旨とその明細書を提出することが義務付けられています。

別表十(七)の添付を忘れたら

税務調査の際、別表十(七)の添付がなかったことが発覚すると、当然その年度の掛金の損金算入が否認されます。難しい言葉を使いましたが、要は経費として認められなくなるということです。これは個人事業主でも同様で、特定の基金に対する負担金等の必要経費算入に関する明細書の添付がない確定申告書を提出すると、税務調査の際に必要経費から除外されます。

先程の条文に「添付がなかったことにつき税務署長がやむを得ない事情があると認める場合」とありましたが、「単なる添付忘れ」や「顧問税理士が添付を失念していた」というのは「やむを得ない事情」には該当しません。

特に税理士が添付を失念していた場合については損害賠償請求の対象となっており、実際に判例も出ています。また、提出していないことに気がついて慌てて過去の分を提出したとしても、税務署の受付印は押してもらえますが、認められるかどうかは状況次第といった感じです。「明細書が添付された確定申告書」を期限内に提出することが大前提ですからね。。

法人の「適用額明細書の提出義務」と混同しない

法人の場合、租税特別措置法の特例を受けようとするときには、該当の特例に係る「明細書(別表)」に加え、「適用額明細書」というものを提出しなければなりません。

適用額明細書とは、その年度に適用を受ける租税特別措置法上の特例に係る条文番号と、その金額を記載する書類で、必ず提出しなければならない書類となっています。

ただし、適用額明細書については、添付がなかった場合や間違った適用額明細書の提出があった場合でも、後日正しい適用額明細書の提出があれば問題ないとされています。

この「あとから提出しても問題ない」という対応は適用額明細書に限ったもので、セーフティ共済掛金の経費計上を認めてもらうための明細書については適用されないことに注意しましょう。