目次

令和5年度税制改正による変更点は?

相続時精算課税制度とは、原則60歳以上の父母や祖父母などから、18歳以上の子または孫に対して財産を贈与した場合において選択できる贈与税の制度です。

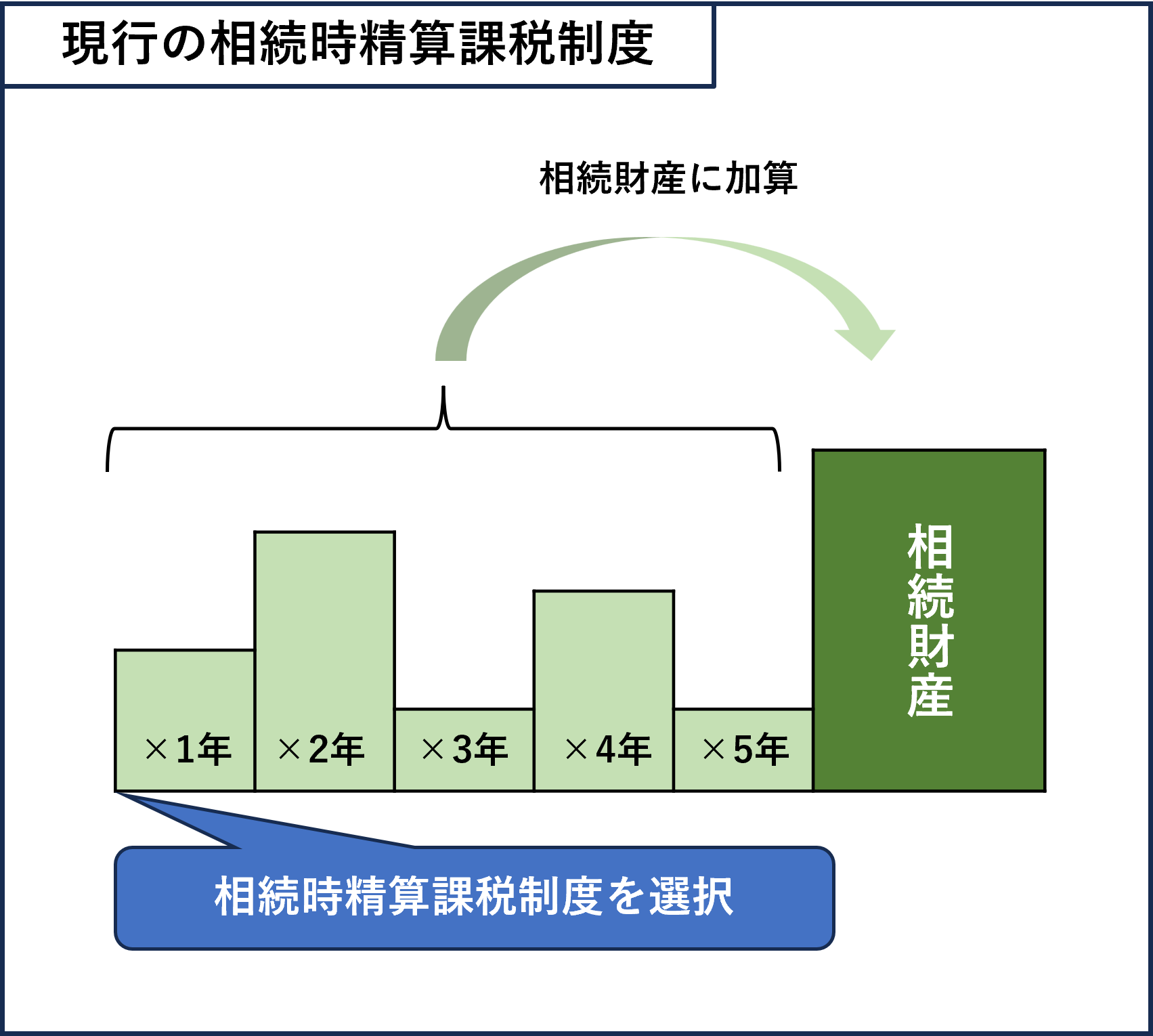

相続時精算課税制度を選択した場合、贈与者ごとに累計で2,500万円までの贈与財産については贈与税がかかりませんが、贈与者の相続が発生した際に、相続時精算課税制度により贈与した財産を相続財産に加算して相続税を課税することとなります。

現行制度においては、一旦相続時精算課税制度を選択すると、その選択に係る贈与者から贈与を受ける財産については、その選択をした年分以降すべてこの制度が適用され、「暦年課税」へ変更することはできません(つまり、毎年の110万円の基礎控除は使えなくなるということです)。

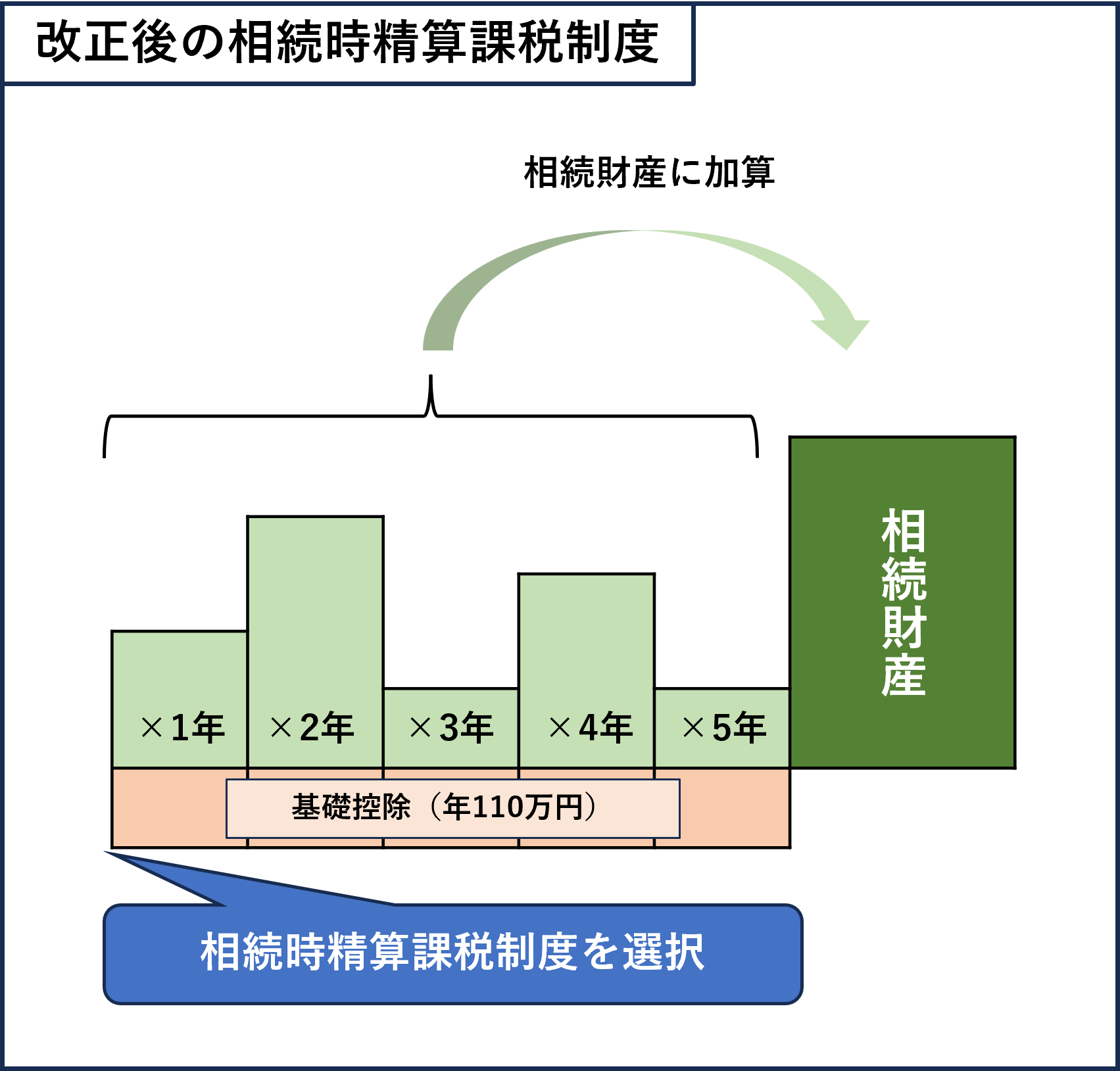

この相続時精算課税制度ですが、令和5年度税制改正により、年110万円の基礎控除が創設されることになりました。

改正前後における課税関係

この改正は、令和6年1月1日以後の贈与に係る贈与税又は相続税について適用されます。

また、すでに現行の精算課税を受けている場合はどうなるのかといったご質問が非常に多いので、改正前後の適用関係を確認しておきます。

令和6年1月1日以降に相続時精算課税制度の適用を受ける方

適用初年度からこの110万円の基礎控除を使うことができます。また、相続開始時に相続財産に加算されるのはこの基礎控除を除いた部分となります。

令和5年12月31日以前に相続時精算課税制度の適用を受けた方

令和5年分の贈与までは年間110万円の基礎控除はありませんが、令和6年1月1日以降に行う贈与については110万円の基礎控除を使うことができます。

また、相続財産に加算するのは、令和5年分までは贈与額の全額、令和6年分以降は年110万円の基礎控除を除いた部分で、両者を合算した金額が加算されることになります。