個人事業主の事業専従者に係る定額減税のおさらい

個人事業主が自身の配偶者や扶養親族を従業員として雇用し給与を支払う場合、株式会社などの法人とは異なり、自動的に給与として取り扱うことができません。更にその個人事業主が青色申告者か白色申告者かによっても、給与の取り扱いは異なります。

これについては過去の記事で詳しく説明しておりますので、まずはご一読ください。

また、今回の定額減税において、基本的に事業専従者となった者は、個人事業主の控除対象配偶者や控除対象扶養親族から外れてしまうことになるので、どのように対応したらよいか不安な方も多いと思います。

こちらについても、過去に記事を作成しておりますので、ご参照ください。

定額減税で手当されない事業専従者とは?

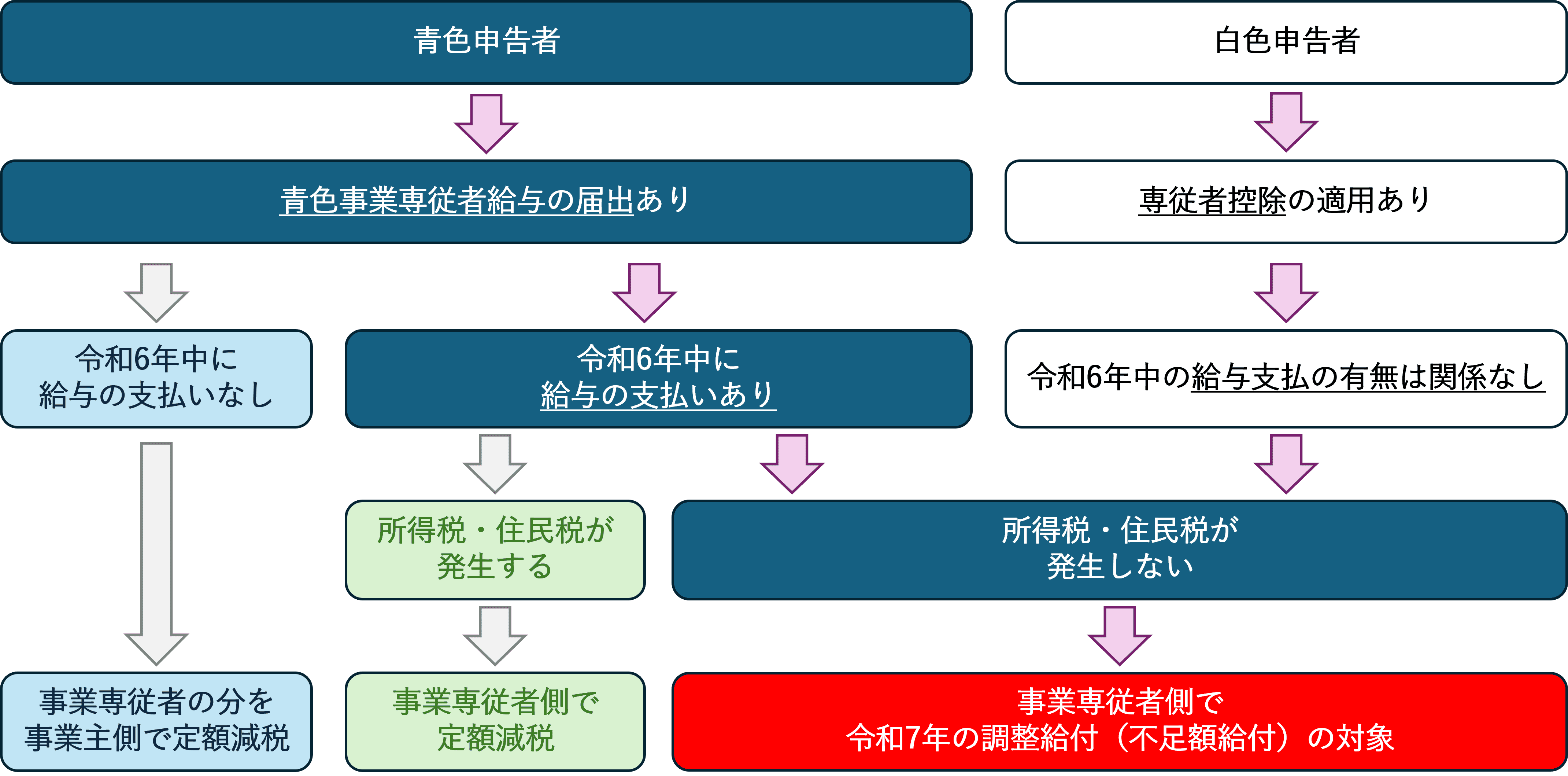

上記の記事を読むのはちょっと辛いという方のために、定額減税の対象外となる事業専従者についてフローチャートにまとめてみました。

まず白色申告者の事業専従者となっている方については、「事業専従者控除」という制度が適用されますが、これは実際に支払った給与金額とは関係なく、一定の金額(配偶者86万円・扶養親族50万円)を控除するというものなので、事業専従者である配偶者の給与収入は86万円(扶養親族は50万円)となり、所得税も住民税も課税されません。

つまり、白色事業専従者は事業主の控除対象配偶者等にもなれず、自分自身も税金が発生しないため定額減税を受けることもできないことになります。

また青色申告者の事業専従者(以下「青色事業専従者」といいます)となっている方については、3つの可能性が生じます。

1つ目は、青色事業専従者の届出はしているけども、令和6年中に1円も給与の支給がなかった場合。

この場合は、事業主の控除対象配偶者等になれますので、事業主の側で定額減税を受けることになります。

2つ目は、青色事業専従者給与の支給を受けており、令和6年中に所得税及び住民税が課税されている場合。

この場合は一般の給与所得者と同様に、青色事業専従者側で定額減税を受けることができます。

そして問題の3つ目は、青色事業専従者で給与の支払いを受けているが、支給額が少額で所得税も住民税も課税されていない場合、及び所得税・住民税がそもそも課税されない白色事業専従者の場合。

これらに該当する方については、事業主の控除対象配偶者等になることができず、自身の所得に対して定額減税を受けることもできない事になってしまいますが、今回、令和7年の調整給付(不足額給付)の対象となることが明らかにされました。

定額減税を補完する当初給付と不足額給付

当初給付と不足額給付

当初給付とは、令和6年分の所得税から定額減税しきれない金額があると見込まれるものに対して、各自治体からその減税しきれなかった金額に相当する給付金を支給する手続きをいいます。

当初給付については、各自治体が対象となる者の令和5年分の所得などを元に、令和6年分の所得税額を推計して算定して行うため、実際に令和6年分の所得税額及び定額減税額が確定した後に、本来給付すべき金額と当初給付の金額に差額が生じることがあります。

そのため、当初給付の金額に不足が生じる場合には、令和7年に、その不足額に相当する金額を給付することになっています(不足額給付)。

不足額給付の対象者は?

令和6年の当初給付に不足額が生じ、令和7年の不足額給付の対象となるためには、以下の全ての要件を満たす必要があります。

- 所得税及び個人住民税所得割額が0円であること

- 同一生計配偶者や扶養親族に該当しないこと

- 低所得世帯向け給付の対象外であること

つまり、「青色事業専従者で所得税も住民税も課税されていない者」「白色事業専従者」はこれに該当することになり、令和7年の不足額給付の対象となります。

なお、この場合の不足額給付の金額は、原則として4万円となっています。

不足額給付には自治体への申請が必要

上記の要件により不足額給付を受けようとする場合には、お住いの自治体に対し、必要書類を添えて申請する必要があります。なお申請書式については各自治体のサイト等で各自お調べください。

| 要件 | 必要書類 |

|---|---|

| 所得税及び個人住民税所得割額が0円であること | ・申請者の令和6年分源泉徴収票または令和6年分確定申告書の控え ・申請者の令和6年度税額決定通知書 または令和6年度(非)課税証明書 |

| 同一生計配偶者や扶養親族に該当しないこと (青色事業専従者または白色事業専従者) | 事業主の令和6年分確定申告書、青色事業専従者給与に関する届出書または青色申告決算書 |

| 低所得世帯向け給付の対象外であること | ・住民票の写し(世帯全員) ・世帯全員の令和5年度及び令和6年度(非)課税証明書 ・低所得世帯向け給付、当初調整給付を受給していない旨の確認書(誓約書) |

上記必要書類については、各自治体の判断により不要とされる場合が予想されますので、詳しくは各自治体の窓口で確認するようにしてください。