個人事業主と予定納税

個人事業主については、自身で売上や仕入・諸経費などを記帳・集計し、所得税額も自分で計算して翌年2月16日から3月15日までの間に確定申告するという流れになっています。

ただし、確定申告により納付する所得税額(予定納税基準額)が15万円以上となる個人事業主については、翌年の7月と11月の2期にわたって一定の金額を予定納税額として収めなければなりません。これを所得税の予定納税制度といいますが、翌年に発生する所得税を前払いするイメージで良いと思います。

なお、予定納税が必要かどうかを判定する際の基準となる金額を「予定納税基準額」といいますが、詳しく説明するととても難しくなるため、興味のある方は国税庁のHPを参照してください。

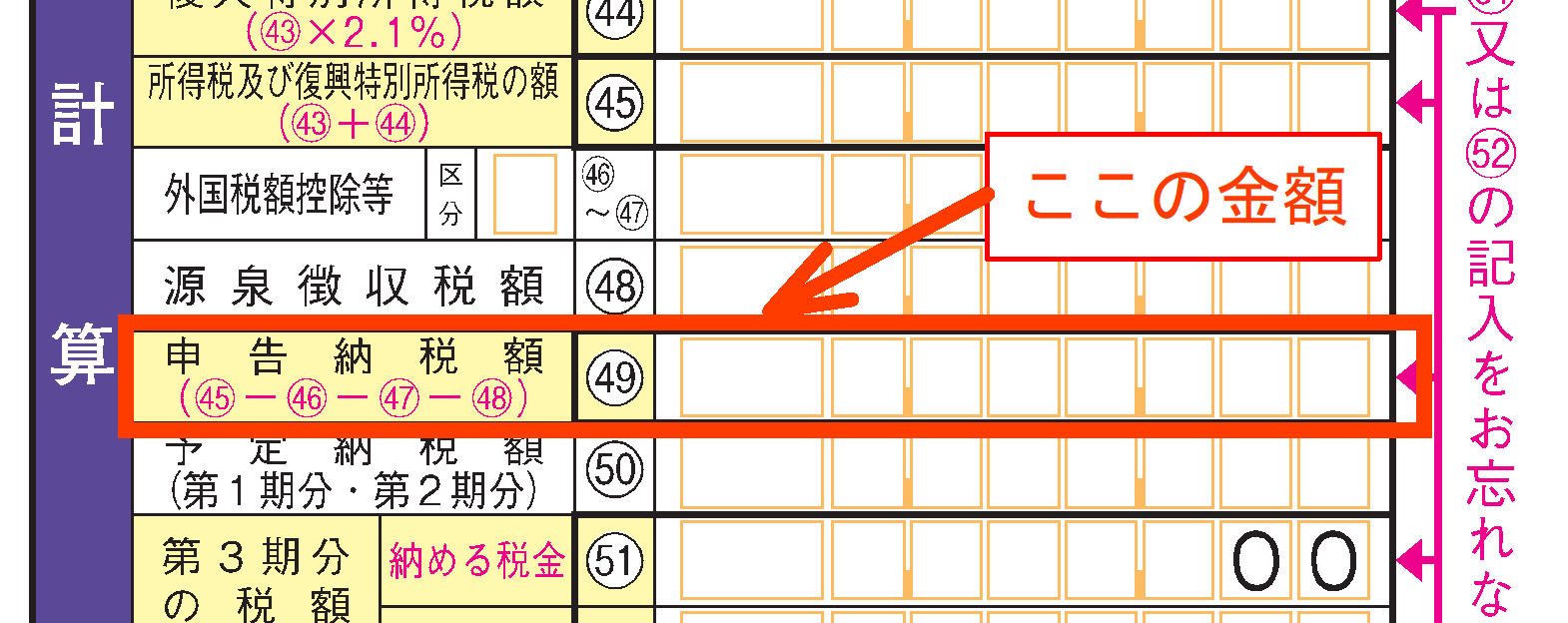

原則として、事業所得や不動産所得のみの場合は、確定申告書第一表49欄の金額が予定納税基準額となり、この金額が15万円以上であれば、翌年に予定納税の義務が生じます。

給与所得しかない場合は、原則として年末調整で完結するため予定納税の義務は生じませんが、給与の他に事業所得や不動産所得がある場合は、上記と同様に予定納税の義務が生じます。

なお、「事業所得または不動産所得(あるいはその両方)」のみの方、もしくはこれらとともに給与所得がある方について、実際に納付する予定納税額は、以下の算式により計算します。

予定納税額 = 確定申告書第一表49の金額 × 1/3(百円未満切り捨て)

上記の金額を第1期分として7月に、また同額を第2期分として11月に納付します。

予定納税が生ずる個人事業主に係る定額減税

個人事業主については、これまで解説してきた給与所得者に係る定額減税と異なり、毎月の源泉徴収がないため(注)、定額減税を実施するのは原則として令和6年分の確定申告のタイミング(令和7年2月~3月)となります。

(注)士業やデザイン業など特定の報酬・料金等については、支払いを受ける際に所得税が源泉徴収されますが、給与所得と異なり、報酬・料金等の支払者が源泉徴収する所得税に対して定額減税を行うことはありません。

ただし、予定納税の義務がある方については、令和6年7月の第1期予定納税額から納税者本人に係る所得税の定額減税額(30,000円)が控除されます。

なお、本人分の定額減税額については第1期予定納税額から自動的に控除されますが、同一生計配偶者や扶養親族に係る所得税の定額減税については自動的に控除されないので注意が必要です。

同一生計親族や扶養親族に係る定額減税については確定申告時に精算するか、または少しでも早く減税を受けたいのであれば、多少手間はかかりますが、「所得税及び復興特別所得税の予定納税額の減額申請手続」を行うことにより、第1期および第2期の予定納税額から同一生計親族等の定額減税を受けることができます。

なお、予定納税の減額申請を行い、同一生計親族等に係る定額減税額を控除してもなお控除しきれない金額がある場合は、最終的に確定申告により精算することになります。

また、上記の減額申請の手続に係る措置に伴い、納期や申請期限が以下の通り変更されます。

- 令和6年分の第1期分予定納税額の納期

現行の令和6年7月1日から7月31日を令和6年7月1日から9月30日までの期間とします。 - 令和6年6月30日の現況に係る予定納税額の減額承認申請期限

現行の令和6年7月15日を令和6年7月31日とします。

【2024.6.17追記】

定額減税に係る予定納税額の減額承認申請書の記載が簡略化されました。下記の記事をご参照ください。

最後に

今回は事業所得や不動産所得に係る定額減税について解説しましたが、次回は給与所得や年金所得と、事業所得などがある場合の定額減税について見ていきたいと思います。