実際に月次減税を行ってみてわかったこと

この記事を書いているのは令和6年6月20日ですが、この日は多くの会社で給与の締め日に当たっていると思います。

そしてほとんどの給与担当者が初めて月次減税の処理を行うわけですが、実際に処理を進める中で、「あれっ?大丈夫?」と感じたことはありませんでしたか?

それは…

「従業員の源泉少なすぎて年末調整でも減税しきれない問題」です。

例えば、額面25万円の給与の支給を受け、同一生計配偶者がいる場合、毎月の源泉所得税額は3,570円程度なので、6月~12月の給与では当然控除しきれませんし、年末調整により1月~5月分給与から徴収した源泉所得税から控除しても控除しきれない減税額が発生します。

このような状況はパート従業員等で発生しやすいですが、その従業員が最終的に配偶者の控除対象配偶者として精算される場合は問題ありませんが、年末調整により減税しきれなかった部分を令和7年に持ち越して減税されることはないため、宙に浮く形になってしまいます。

同じようなことが個人住民税でも発生しますが、いずれの場合でも、令和6年中に定額減税を満額受けられない方については、その差額を調整の上、お住いの市区町村から「定額減税補足給付金」として給付されることになります。

支給対象者

以下の2つの要件をいずれも満たす方が対象となります。

- 「令和6年分の所得税が課税されている方」または「令和6年度住民税所得割が課税されている方」

- 定額減税可能額が「令和6年分所得税額」または「令和6年度住民税所得割額」を上回る(減税しきれない)方

一般の会社で月次減税の対象となっている従業員のうち、年末調整をしても減税しきれない者はこの要件に該当します。

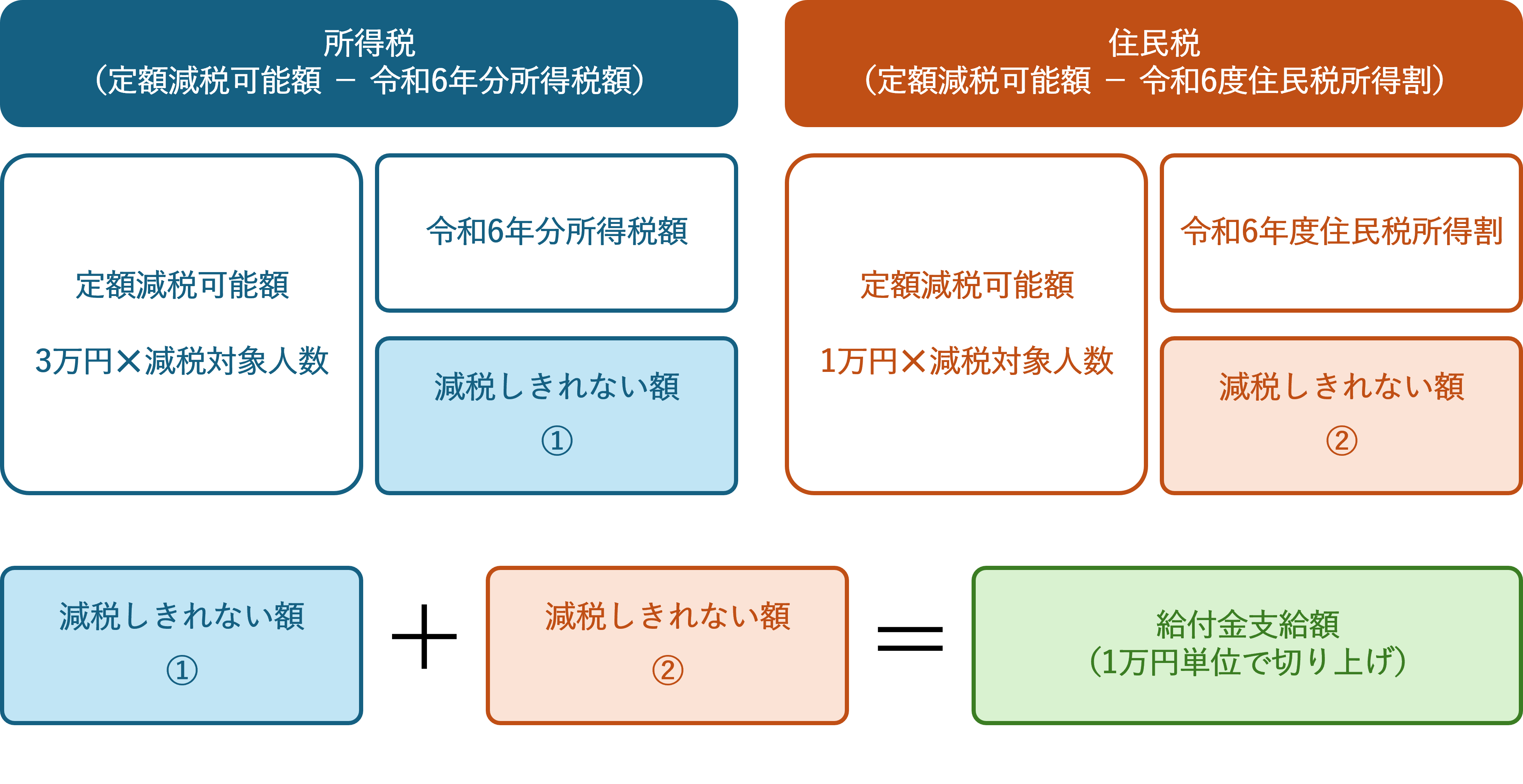

また要件にある「定額減税可能額」とは、納税者本人と扶養親族数(控除対象配偶者および16歳未満の扶養親族含む)に基づいて以下のように算定した金額となります。

- 所得税分 = 3万円 × 減税対象人数

- 個人住民税所得割分 = 1万円 × 減税対象人数

定額減税補足給付金の算出方法

上記定額減税可能額が、「令和6年分所得税額」または「令和6年度住民税所得割額」を上回る場合に、その上回る額を1万円単位に切り上げて算定した額を給付します。

支給額 =(1)と(2)の合計額

(注)合計額に1万円未満の端数があるときは、1万円単位で切り上げ

- 所得税分定額減税可能額 - 令和6年分所得税額

- 個人住民税所得割分減税可能額 - 令和6年度住民税所得割額

従業員Aの令和6年分の所得税額は65,000円(年末調整後)、住民税所得税割額は32,000円です。また従業員Aは控除対象配偶者と子供2人の4人世帯です。

支給方法

各市区町村により対応が異なりますが、おおむね7月~8月頃にお住まいの自治体から対象となる方に向けて案内書面が送付されるようです。その後郵送やオンラインにより確認や申請の手続きを行うことになる見込みです。