サラリーマンの経費問題

税理士とはいえ私自身も個人事業主なので、お客様との飲食や訪問する際の交通費、パソコンのソフトや書籍など、税理士業務に必要な支出については全て必要経費にしています。

サラリーマンの方も、私達個人事業主と同じように職務を遂行するために必要な支出を行っていると思います。プライベートでは着ることのないスーツや、得意先訪問の際に持っていくちょっとした手土産、新しいプロジェクトの勉強をするための書籍購入など、「経費にできたらいいのになぁ」と思わずこぼしてしまう支出は結構あるのではないでしょうか?

普段あまり意識しないと思いますが、実はサラリーマンの方でも経費の控除が認められています。厳密には給与の収入金額に応じて計算される概算の経費で、「給与所得控除」とよばれるものです。

| 給与等の収入金額 | 給与所得控除額 |

|---|---|

| 162万5千円以下 | 55万円 |

| 162万5千円超 180万円以下 | 収入金額×40%-10万円 |

| 180万円超 360万円以下 | 収入金額×30%+8万円 |

| 360万円超 660万円以下 | 収入金額×20%+44万円 |

| 660万円超 850万円以下 | 収入金額×10%+110万円 |

| 850万円超 | 195万円(上限) |

皆さんが職務の遂行に必要なものとして普段購入している文具や書籍、スーツや身だしなみ品などは、基本的にこの給与所得控除の範囲内でみなし経費として自動的に計上されています。「こんな金額じゃ全然足らないよ」という声もあると思いますが、逆に言えば、経費的な支出が全くない方にも等しく適用されるため、ありがたい制度であることは間違いありません。

給与所得控除では賄えないほど職務に必要な支出が多い場合

サラリーマンの中には、会社から支給される備品や交通費が全く足らなかったり、身だしなみ品やお気遣いの品等会社から支給されずいわゆる自腹を切って営業活動を行っている方もいらっしゃると思います。外交員や芸能関係にお勤めの方、出張や転勤の多い方、文化の違いや時差などがあるお仕事をされている方などは、このような支出が多くなる傾向にあるのではないでしょうか。

このように、給与所得控除を超えてしまうような支出があった場合において、その支出の内容が一定の要件を満たし、かつ給与の支払者が職務の遂行上必要であったことが証明されたものについては、一定の方法により計算した金額を、「特定支出」として給与所得控除後の金額からさらに差し引くことができます。

この制度を「給与所得者の特定支出控除制度」といいますが、特定支出として認められるものには一定の制限があるので、以下詳しく見ていきたいと思います

「特定支出」とは?

特定支出とは以下に掲げるものとなります。

通勤費

会社に通勤するために必要な経費のうち、会社から通勤手当等として支給されない通勤費がこれに当たります。新幹線や高速料金なども認められますが、グリーン車などの特別料金や航空機通勤は認められていません。

なお、適用にあたっては、会社から最も経済的かつ合理的な通勤ルートと認められる必要があります。

職務上の旅費

出張や現場作業など、勤務地から離れた場所に移動する際にかかる費用がこれに当たります。運賃やガソリン代、高速料金のほか、使用した車の修理代も対象となります。

通勤費と同様、会社から最も経済的かつ合理的な通勤ルートと認められる必要がありますが、通勤費も職務上の旅費も共に会社から「通勤手当」「出張旅費」として全額支給されることが多いため、適用事例はあまり多くないといえます。

転居費用

最近では極端に理不尽な転勤は見られなくなりましたが、それでも転居を伴う転勤や出向は普通にあると思います。これら転居を伴う転勤等により発生した転居費については、転任の日から1年以内に支出されるものに限り、特定支出として認められます。

なお、転居費には交通費やガソリン代、高速料金、宿泊費、引越運送費など転居に直接必要な費用のほか、梱包資材や運送に係る損害保険料なども転居費に含まれます。ただし、転居に伴って購入した家具や壁などの塗り替え、補修費用など「転居に必要な支出」に該当しないものは含まれません。

研修費

例えば、百貨店での接客研修や、製造業における機械操作研修など、職務遂行上必要な技術や知識を習得するための研修費用がこれに当たります。

このような研修費は会社が負担することがほとんどですが、個人的に必要性を感じて受講したものについては、技術・知識の習得に必要な研修であると会社から証明してもらう必要があります。自己判断で特定支出にすることはできないので注意してください。

また、資格取得を目的とする研修については、次の「資格取得費」に含まれるため、研修費から除外されます。

資格取得費

会社での職務遂行に直接必要な次に掲げるような資格を取得するための費用で、会社から証明されたものがこれに当たります。なお、最終的に資格取得に失敗しても、支払った費用は特定支出の対象となります。

- 自動動車免許・簿記・英語検定など、仕事に直接必要な資格取得のための費用

- 弁護士・公認会計士・税理士・弁理士・医師・歯科医など法令で資格取得が義務付けられている業務を営むために必要な資格取得費用

帰宅費用

単身赴任で家族と離れて暮らしている者が、最も経済的かつ合理的と認められる通常の経路および方法により帰宅するために必要な旅費がこれに当たります。したがって、グリーン車やファーストクラスなどを利用して帰宅した場合には、特定支出に該当しません。

ちなみに、1カ月に4往復を超えた分の帰宅旅費は、上記の要件を満たしていても特定支出から除外されるので注意してください。

勤務必要経費

職務に従事するにあたって必要となる次に掲げる支出については、65万円を上限として特定支出として認められます。

| 勤務必要経費 | 内容 |

|---|---|

| 図書費 | 職務遂行に必要な専門図書・新聞・雑誌など |

| 衣服費 | 制服、事務服、作業着など、仕事場で着用することが義務付けられ、または必要とされる衣服の購入費(注1) |

| 交際費 | 得意先や仕入先、顧客など、職務上の関係者に対する接待・贈答費用(注2) |

注1にある衣服費のうち、スーツ代については特定支出として認められる・認められない双方の意見がありますが、一応条文上は認められると解されています。ただし、実際に特定支出として認めてもらうのは難しく、例えば、社内ドレスコードでスーツ着用が義務付けられており、そのスーツは会社のロッカーで保管、通勤時は私服に着替えてそのスーツをプライベートでは全く着用しない状況にあることについて、その会社から証明されたものであれば、特定支出として問題なく計上できると思います。

また注2にある交際費については、職場の同僚との飲み会や歓送迎会など、いわゆる社内交際費は含まれません。

特定支出控除額の計算方法

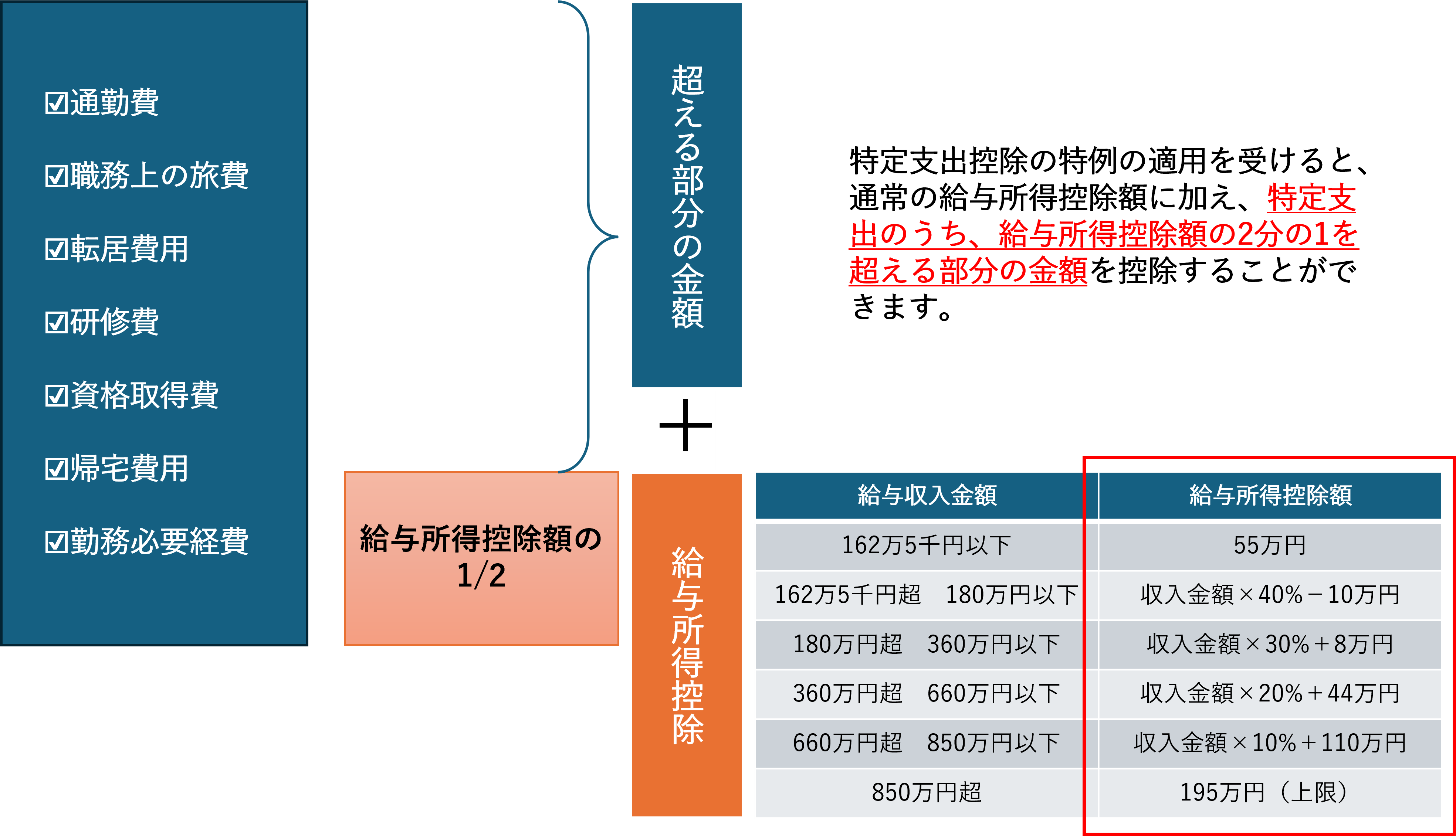

特定支出控除の適用を受ける場合の給与所得の金額は、次の通りとなります。

- 給与等の収入金額

- 給与等の収入金額に応じた給与所得控除額

- 特定支出の合計額 - 給与所得控除額 ✕ 1/2

- 給与所得の金額 = 1 -( 2 + 3 )

図で表すと次のようなイメージとなります。

特定支出控除を受けるための申請資料

特定支出控除の適用を受けようとする給与所得者は、その支出が特定支出に該当することの証明を給与等の支払者から受ける必要があります(注)。

なお、これらの「特定支出に関する証明書」の様式については、国税庁のサイトから取得することができます。

また、特定支出控除は年末調整による控除ができないため、確定申告をする必要があります。確定申告にあたっては、会社から証明を受けた上記「特定支出に関する証明書」とともに、特定支出の内容を記載した「給与所得者の特定支出に関する明細書」、特定支出に係る領収書、給与所得に係る源泉徴収票が必要になりますので、余裕を持って準備するよう心がけましょう。

特定支出控除制度の手続においては、特定支出が職務に関連するものであることについて給与等の支払者による証明を受ける必要がありましたが、令和5年度税制改正における「学び・学び直し促進のための特定支出控除における特例措置」により、厚生労働大臣が指定する教育訓練給付指定講座を給与所得者が受講した場合において、「研修費」と「資格取得費」に該当するものにつき、給与等の支払者による証明に代えて、国家資格であるキャリアコンサルタントによる証明を受けることで特定支出控除制度の適用を認めることとされました。

詳細については厚生労働省ホームページよりご確認ください。

最後に

特定支出控除が改正される前は、適用にあたってのハードルがとても高く、年に数人しか適用者がいないマイナーな制度でしたが、改正後はその適用ハードルが下がったため、多くの方が適用を受けるようになりました。

ただし、適用にあたっては会社側の理解を得ることも必要になるため、就業規則や給与規程、旅費規程など社内規程をあらかじめよく理解したうえで実行すると、無用なトラブルを避けることができると思います。