賃貸物件の種類によりインボイス対応が異なります

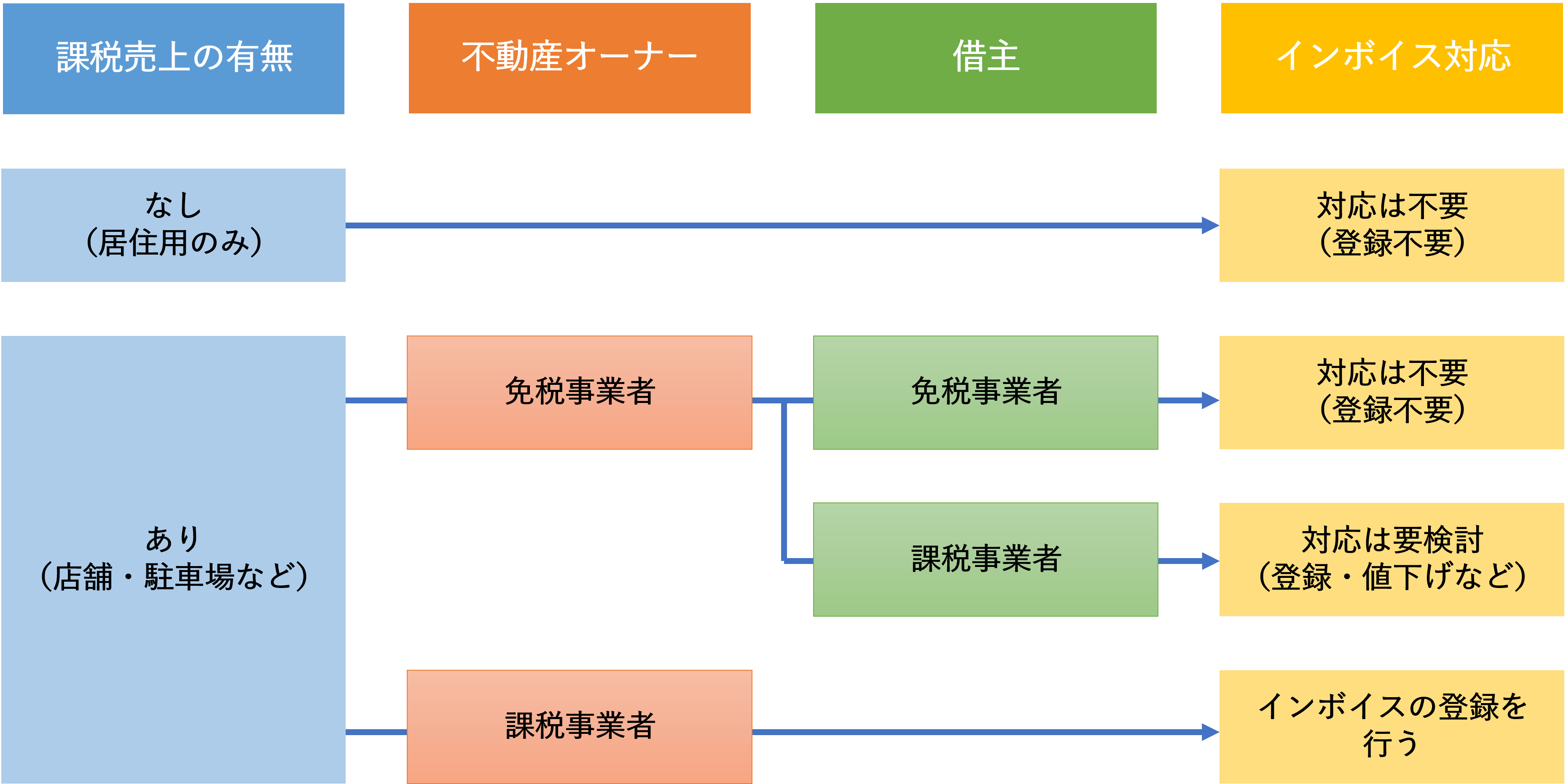

マンションやテナントなどの賃貸料収入には、消費税の課税対象となるもの(課税売上)と課税対象にならないもの(非課税売上)があります。非課税売上のみの不動産オーナーであればそもそもインボイス制度への対応は不要ですし、課税売上がある場合でも、賃借人が免税事業者であれば今すぐ対応する必要はないかもしれません。まずは下記に従って、インボイス対応が必要かどうか確認してみましょう。

不動産賃貸に係る課税売上と非課税売上

| 課税売上 | 非課税売上 |

|---|---|

| 店舗・事務所・倉庫等の 賃料・共益費・礼金・更新料 | 居住用住宅の 賃料・共益費・礼金・更新料 |

| 賃貸期間1ヶ月未満の住宅の家賃・共益費 | 土地の賃料 |

| 賃貸建物の売却代金 | 土地の売却代金 |

| 居住用の賃貸借契約に付随しない 駐車場の賃料・礼金・更新料 | 居住用の賃貸借契約に付随している 駐車場の賃料・礼金・更新料 |

| 太陽光発電収入・アンテナ基地局収入 |

インボイス対応表

インボイス登録を検討すべき不動産オーナーは?

上記フローチャートに従って解説すると、まず現在免税事業者で、マンションやアパートなどの居住用の賃貸物件のみの方については、賃貸料収入が全て消費税の非課税売上となりますので、インボイスの登録は不要ですし、インボイスに関する対策も全く必要ありません。

また、テナント収入などの課税売上があり、すでに消費税の課税事業者となっている方については、インボイス登録をすることのデメリットはありませんので、すぐにインボイス登録を行い、経理事務などの見直しを行ってください。

一方悩ましいのは、不動産オーナーが免税事業者で、店舗や駐車場収入などの課税売上がある場合です。

借主が免税事業者であればインボイス登録を行わなくても影響はないのですが、今後入れ替わって入居される借主が免税事業者とは限りませんし、そもそも借主が課税事業者かどうか確認することが困難な場合も想定されます。

したがって、免税事業者であるテナントオーナーについては、現在の入居者が免税事業者であったとしても、今後課税事業者が入居する可能性を見据えて対策を行うのか、また経過措置期間を利用して判断を先送りにするのか、免税事業者のままで居続けるのかの選択をする必要があります。

インボイス登録をしないことによる影響は?

店舗や事務所、駐車場といった課税売上がある不動産オーナーのうち、現在免税事業者である方がインボイス登録を行わなかった場合、どのような影響があるか考えてみましょう。

テナント入居者の退去や賃貸料の減額要求

テナントの入居者が課税事業者である場合、賃借料に係るインボイスが発行されないと、その入居者が消費税の申告をする際、賃借料に係る消費税相当分を控除(仕入税額控除)できなくなってしまいます。つまり、インボイス制度導入前より消費税の負担が増えることになるので、その分の賃料値下げを要求される可能性が高くなります。

またこのような値下げ交渉がうまく決着しない場合、最悪他のテナントに転居され、今後も「インボイスの発行をしてもらえない物件」として入居者が見つかりにくくなることが考えられます。

同族会社の役員が所有する建物をその会社に賃貸している場合

同族会社の役員などが、自身で所有しているテナントビルなどをその法人に賃貸しているケースはよくありますが、インボイス制度開始後は、その役員がインボイスの登録をしないと、会社側で賃借料に係る消費税の仕入税額控除ができないことになります。

ただし、役員がインボイスの登録をすれば会社側で仕入税額控除をすることができますが、役員の側では新たに消費税の負担が発生することになるため、登録をするかどうか、また賃料自体の設定を見直すのかの判断が求められます。

役員の収入については、役員報酬と家賃収入に振り分けて調整している場合もよくありますので、役員と法人、どちらが消費税を負担するのか非常に悩ましい問題だと思います。