準確定申告と定額減税

準確定申告とは、亡くなった人の生前の所得税について、亡くなった人の代わりに相続人全員が共同で行う確定申告のことをいいます。相続が発生した場合、具体的な財産や債務だけでなく、亡くなった人の確定申告を行う義務や納付の義務も相続人に承継されるので、亡くなった人のことだからと無視することはできません。

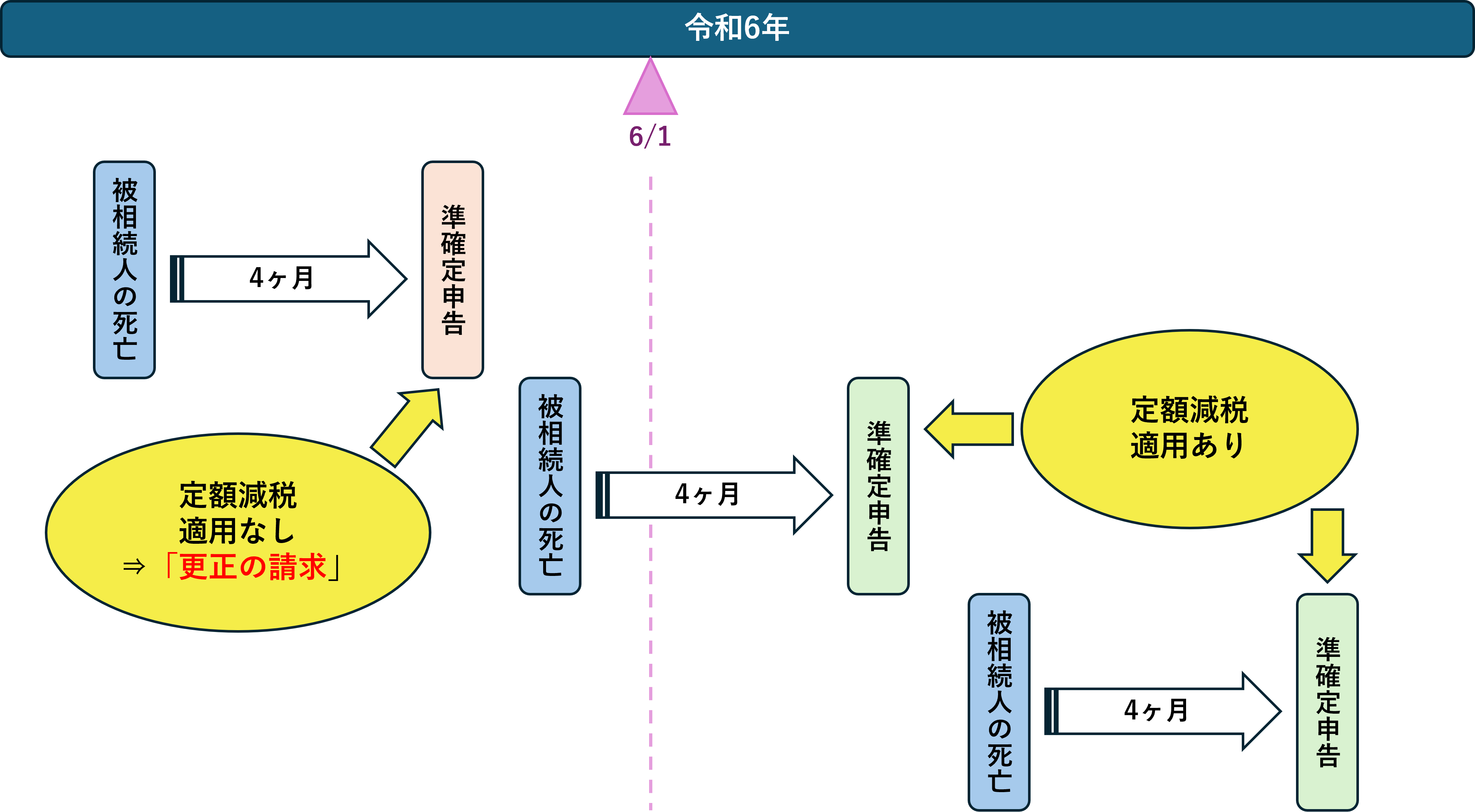

準確定申告は相続が発生してから4ヶ月以内に行う必要がありますが、令和6年中に亡くなり、その亡くなった人(以下「被相続人」といいます)に令和6年分の所得税が発生していれば、当然定額減税を受けることができます。

被相続人が定額減税を受ける場合、準確定申告書を提出することでそれが可能になりますが、定額減税については、「令和6年6月1日以後に提出する令和6年分の確定申告書について適用する」と規定されているため、令和6年5月31日以前に提出された準確定申告書については、定額減税が適用できないことになります。

ただし、令和6年5月31日以前に準確定申告書を提出したとしても、「更正の請求」という手続きを行えば、定額減税を適用することができます。「更正の請求」とは聞き馴染みのない言葉ですが、税金を多く計算して申告してしまったため、すでに納めた税金を取り返す手続だと思っていただいて結構です。

準確定申告書の記載方法

先に述べたとおり、令和6年6月1日以後に準確定申告の提出期限が到来する方については、定額減税がすでに実施されているため、準確定申告書に定額減税に関する事項を記載しなければなりません。

ただし、現状(令和6年7月5日)では国税庁において令和6年分確定申告に対応した申告書の様式が準備されていないため、令和5年分の確定申告書を一部加筆・修正して提出することになります。

なお、具体的な記載方法は以下の通りとなります。

書面で提出する場合

申告書第一表の「災害減免額」欄の項目名を抹消し、その項目名の欄の余白に「令和6年分特別税額控除額」と記載した上で、同欄の金額欄に定額減税額を記載します。

なお、 災害減免額の記載が必要な場合は、「災害減免額」欄の項目名を抹消することなく、同項目名の下に「令和6年分特別税額控除額」と記載した上で、同欄の金額欄を二段書きとし、その上部に災害減免額を、下部に定額減税額を記載します。

e-Taxソフトの場合

e-Taxソフトの場合は項目を抹消することができないため、申告書第一表の「災害減免額」欄にそのまま定額減税額を入力します。 なお、災害減免額も入力する必要がある場合は、定額減税額と災害減免額を合計した金額を入力し、併せて、申告書等送信票(兼送付書)の「特記事項」欄に「令和6年分特別税額控除額● ●●円」(災害減免額もある場合は、「災害減免額●●●円、令和6年分特別税額控除額● ●●円」)と入力します。