以前、下記の記事で、青色申告書を提出する個人事業者が『少額減価償却資産の特例』を使った場合の注意点についてお話しましたが、まずはこちらを先に御覧ください。

あわせて読みたい

少額減価償却資産の処理は完璧ですか?

中小企業者や個人事業者に対する税務上の優遇規定はたくさんありますが、その中でも使い勝手が良い代表的な規定が、『少額減価償却資産の特例』です。 少額減価償却資産...

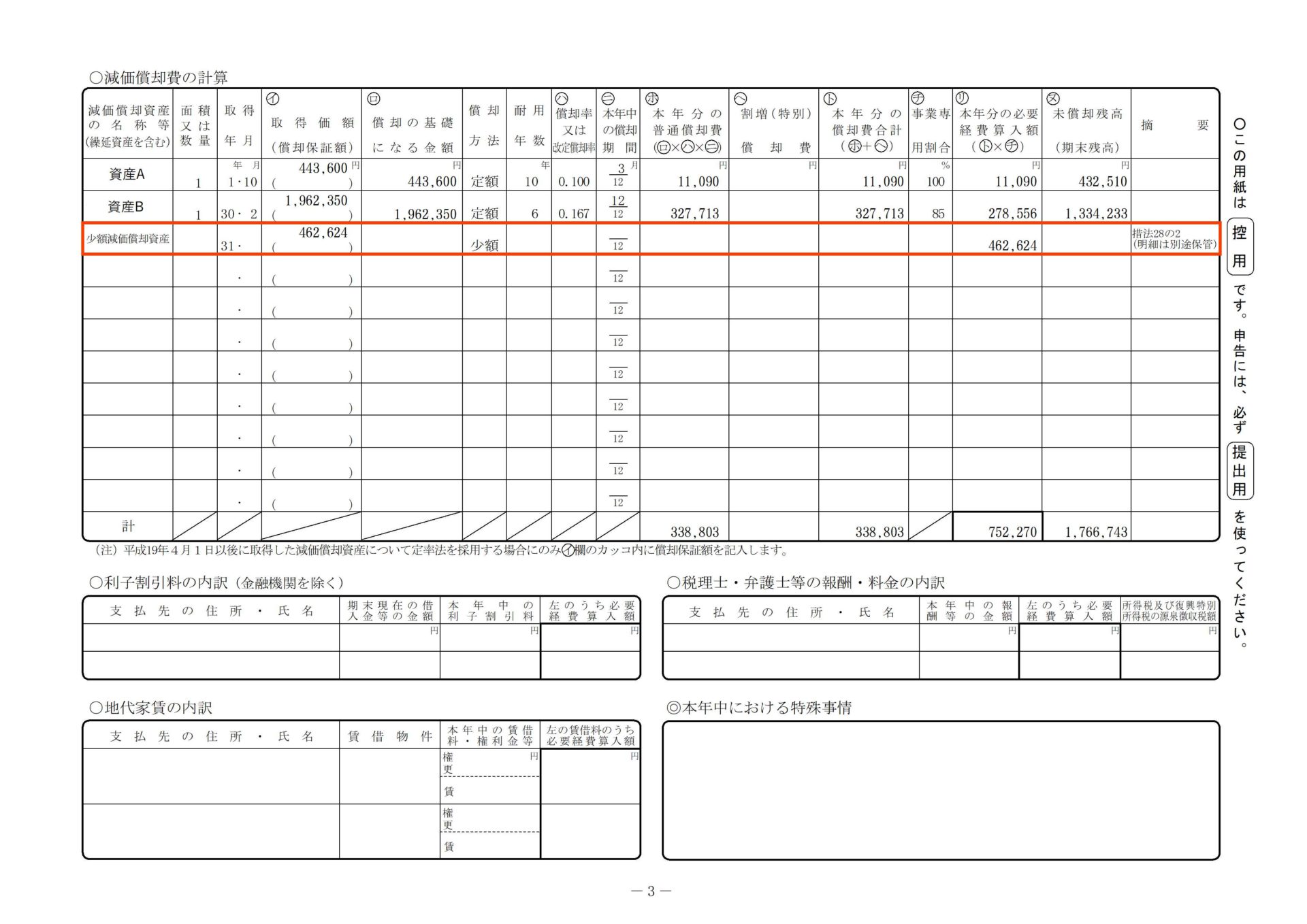

この記事の中で、この規定の適用を受ける場合には、青色申告決算書の「減価償却費の計算」欄に次の3項目

① 少額減価償却資産の取得価額の合計額

② 少額減価償却資産について租税特別措置法第28条の2を適用する旨

③ 少額減価償却資産の取得価額の明細を別途保管している旨

を記載して確定申告書に添付して提出し、かつ、当該少額減価償却資産の取得価額の明細を別途保管することが必要ですよ、と書きましたが、実際に『書き方を教えて!』というお問い合わせがありましたので、補足説明をさせていただきます。

個人事業者が提出する青色申告書には、青色決算書を添付しなければなりませんが、その青色決算書の中にある『減価償却費の計算』という明細書に、次のように記載してください。

- 減価償却資産の名称等・・・『少額減価償却資産』と記入します。

- 取得年度・・・申告する年度だけを記入します。

- 取得価額・・・その年度に取得した少額減価償却資産の取得価額の合計額を記入します。

- 償却方法・・・『少額』と記入します。

- 本年分の必要経費算入額・・・事業専用割合が100%の場合は取得価額の合計額をそのまま記入し、100%でない場合は、取得価額欄に記載した金額に事業専有割合を掛けた金額を記入します。

- 摘要・・・『措法28の2(明細は別途保管)』と記入します。

特に摘要欄の記入は忘れないようにしてください!

これは租税特別措置法という法律を適用する場合のお約束で、原則として確定申告書に適用を受ける旨の記載と、明細書の添付がなければ適用させないよ、という事になっているので、必ず記載するようにしましょう。